“Perdoa-me, amigo, o haver dado ocasião de pareceres doido como eu, fazendo-te cair no erro, em que eu caí, de pensar que houve e há cavaleiros andantes no mundo.” Miguel de Cervantes, Dom Quixote de la Mancha

Em 2017, o CARF determinou que barras de cereal são produtos de confeitaria e não flocos de cereal. A recategorização adicionou 5% de IPI ao alimento. No ano seguinte, coube à 1ª turma da 3ª Câmara do mesmo órgão decidir que o calçado Crocs era, para fins tributários, uma sandália e não um sapato impermeável. Nesse caso, vitória para o esteticamente contestado calçado, cuja tributação caiu.

O sistema tributário brasileiro é notório pela complexidade bizantina e disfuncionalidade. Essa complexidade obriga empresas a manter departamentos contábeis inchados, provoca uma guerra fiscal entre estados, gera distorções alocativas na economia e contribui sobremaneira para o Custo Brasil. Como escreveu Samuel Pessôa1.

Somente a lei do PIS/Cofins tem mais de 80 regimes especiais. O ICMS de somente um único estado tem 15 alíquotas, 41 hipóteses de crédito presumido, 61 hipóteses de redução da base de cálculo, 82 hipóteses de diferimento, 233 isenções (envolvendo milhares de itens) e milhares de regimes especiais de tributação. Somente o regulamento do ICMS em Minas Gerais tem mais de mil páginas. A legislação da Cofins tem mais de 1.200 páginas.

A recém-aprovada Reforma Tributária é um tardio, mas bem-vindo alento para o sofrido ambiente competitivo brasileiro (que, de resto, continua a enfrentar inúmeros obstáculos rumo ao desenvolvimento). A simplificação do sistema tributário pode se tornar um game-changer — senão bem da mesma magnitude do Plano Real, como querem alguns, no mesmo panteão. Bem sucedida, poderá ter um impacto profundo na economia. principalmente ao estimular investimentos e, de acordo com estudo de 20202, em uma década promover ganhos de produtividade de mais de 10% do PIB. Outros estudos, como o de Delalibera3 et. al. (EPGE) são um pouco menos otimistas, mas o incremento de ao menos 0.5% na base do PIB anual é consenso entre as estimativas.

Amplamente comemorada pelo mercado, a Reforma Tributária é também uma importante vitória para o ministro Haddad que, em seis meses, já emplacou duas reformas econômicas estruturais (a outra é o Arcabouço Fiscal, tratado abaixo) e, junto com o presidente da Câmara Arthur Lira, emerge como improvável campeão de reformas pró-mercado, prevalecendo sobre as vozes críticas do próprio partido e mesmo do presidente. De fato, no último trimestre houve uma clara mudança de sinal no sentimento de mercado. O pessimismo do primeiro trimestre, marcado por comunicação cruzada, má articulação política e declarações hostis do governo, deu lugar a um otimismo diante da aprovação de reformas, queda da inflação, perspectiva de corte de juros e retomada mais vigorosa da economia.

Outra boa notícia foi a aprovação do Arcabouço Fiscal pelo Senado Federal e deve retornar à Câmara para a última votação após o recesso. Os descabidos ataques à autoridade monetária se tornaram cada vez mais infrequentes e, no âmbito da política monetária, a convergência das expectativas de longo prazo permitiu que o Banco Central adotasse um tom mais dovish em seus discursos. Isso impulsionou o fechamento da curva de juros ao longo do mês e, consequentemente, uma valorização do mercado local de ações. A melhora de sentimento se refletiu também na mudança da perspectiva “estável” para “positiva” da agência de rating. Todos esses acontecimentos ajudam a explicar, do ponto de vista institucional, o fortalecimento do real nesse período.

O vigor da atividade econômica também tem surpreendido positivamente. Os dados de atividade têm mostrado sólida recuperação após a pandemia, e o PIB surpreendeu positivamente, puxado principalmente por um desempenho extraordinário do agro. A balança comercial segue em um patamar elevado, mesmo com a relativa queda no preço internacional das commodities. A taxa de desemprego, por sua vez, encontra-se hoje a 8.3%, um nível considerado próximo à taxa não inflacionária no Brasil.

O recém-divulgado Censo de 2022 foi a nota dissonante, ao revelar um “rombo” de 12 milhões de brasileiros em relação à projeção do IBGE. Em se confirmando, a contabilidade indica uma forte desaceleração no crescimento populacional brasileiro, prenunciando o fim do chamado bônus demográfico (isto é, o benefício econômico oriundo de uma população jovem). A notícia não é auspiciosa: ausente crescimento vegetativo, qualquer crescimento do PIB terá, necessariamente, de vir de ganhos de produtividade. Mais uma razão para brindar a Reforma Tributária.

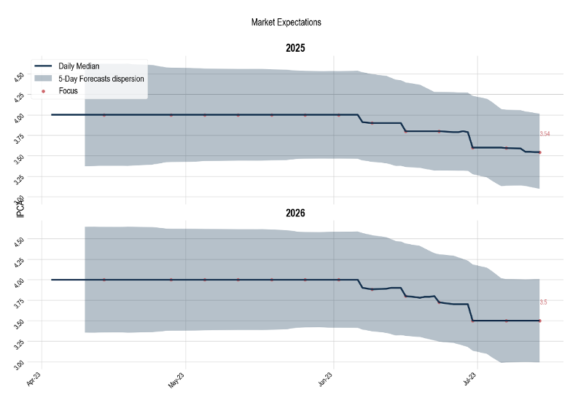

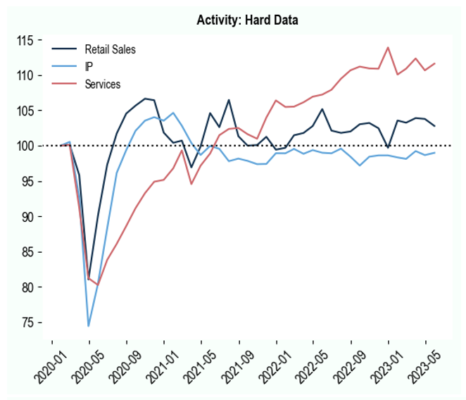

No cenário internacional, embora a perspectiva de desaceleração no segundo semestre siga presente, vários dados de atividade seguem demonstrando resiliência da economia americana. Em resposta a isso, o FOMC endureceu o discurso. A última reunião surpreendeu ao mostrar que a mediana das projeções do SEP apontava mais duas altas até o final do ano.

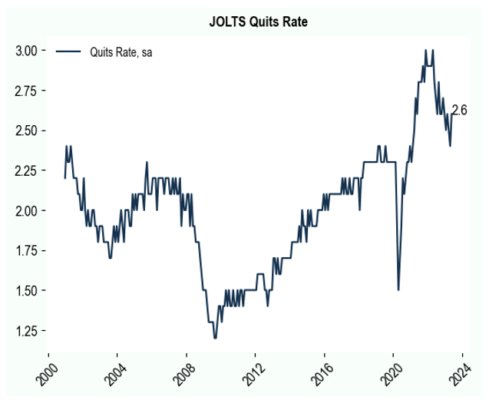

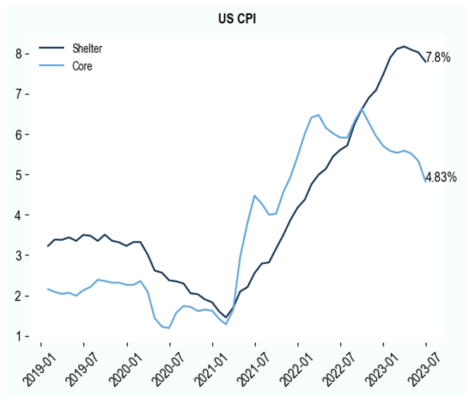

Para esse terceiro trimestre, contudo, começam a despontar sinais de que podemos estar finalmente nos aproximando de um ponto de inflexão. É verdade que o mercado de trabalho segue extremamente apertado, mas já é possível observar uma reversão de alguns estranhos desarranjos observados no pós-pandemia. Se a métrica de Domash e Summers4 (2022) de vagas abertas por desempregado permanece em níveis historicamente elevados, outros dados do JOLTS5 já contam uma história um pouco diferente. A queda na quits rate, por exemplo, sugere que a Great Resignation esteja nos estertores. Até mesmo os dados de salário têm convergido para um nível mais consistente com a meta de inflação. Da mesma forma, espera-se que os núcleos do CPI e PCE comecem convergir à medida que os dados do subíndice Shelter, um lagging indicator, forem normalizados.

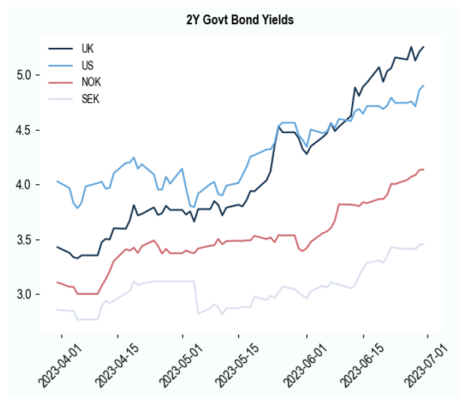

Para além dos EUA, várias outras economias também passaram por surpresas hawkish no segundo trimestre. Destaque para o Reino Unido, onde o mercado de gilts precifica uma taxa básica acima de 6%, algo inédito desde os anos 1990.

Os modelos do fundo Zarathustra lograram capturar a melhora do sentimento local e seu efeito sobre os mercados — notadamente, a apreciação do real e queda da curva longa de juros, bem como a valorização das bolsas no Brasil e no mundo e a queda do dólar contra as moedas globais. O fundo continuou posicionado para a alta de juros nos EUA, o que também contribuiu positivamente para os resultados. Cabe destacar o forte desempenho dos modelos de tendência que, após alguns trimestres de underperformance, voltaram a postar resultados positivos. Esse comportamento convexo (skewed para a cauda direita) — caracterizado por alto retorno após um período de desempenho modesto ou ligeiramente negativo — é bastante consistente com o que observamos nos backtests e, possivelmente, uma grande razão para que essa classe de modelos historicamente entregue retornos altos e descorrelacionados. O fundo Zarathustra teve um retorno de 7,90% no trimestre, 251% do CDI no período, sobretudo devido à nossa posição predominantemente aplicada em DI, vendida em dólar contra real e tomada em juros no offshore. O fundo Sigma teve uma retorno de -0.81% no trimestre, desempenho determinado sobretudo por perdas em títulos públicos de mercados desenvolvidos e moedas de países emergentes. Tais perdas foram parcialmente compensadas por fortes ganhos em bolsas globais.

Referências:

[1] Pessôa, Samuel. “Resposta aos Críticos da Reforma Tributária.” Folha de São Paulo, 05 de julho de 2023. https://www1.folha.uol.com.br/colunas/samuelpessoa/2023/07/resposta-aos-criticos-da-reforma-tributaria.shtml. [2] Borges, Braulio. “Impactos macroeconômicos estimados da proposta de reforma tributária consubstanciada na PEC 45/2019.” Nota técnica para o Centro de Cidadania Fiscal. Junho de 2020. [3] Delalibera, Bruno Ricardo, Pedro Cavalcanti Ferreira, Diego Braz Pereira Gomes, e Johann Rodrigues de Souza Soares. “Tax Reforms and Network Effects.” FGV EPGE Economics Working Papers (Ensaios Economicos da EPGE) 832, EPGE Brazilian School of Economics and Finance – FGV EPGE (Brazil), 2023. [4] JOLTS: Job Openings and Labor Turnover Survey: Pesquisa do Departamento de Estatísticas do Trabalho dos EUA (BLS) que acompanha aberturas de vagas, admissões e desligamentos. [5] Domash, Alex, e Lawrence H. Summers. “How Tight are U.S. Labor Markets?” NBER Working Paper. Fevereiro de 2022.