“Os parâmetros, as teses de investimentos, os princípios por trás dos algoritmos em um fundo quantitativo são melhor articulados do que qualquer outro setor na indústria de gestão. Fundos quantitativos são mais fáceis de serem auditados do que fundos discricionários tradicionais […] onde este gestor pode até explicar o processo de investimento, mas não há nenhuma garantia de que isso será seguido.”

Leda Braga, CEO Systematica, em entrevista à CNBC.

Os fundos quantitativos têm ganhado cada vez mais espaço nas carteiras de investidores ao redor do mundo. Por isso, conhecê-los e entender suas particularidades se torna cada vez mais necessário.

Continue a leitura para entender mais sobre os fundos quantitativos e conhecer as vantagens dessa alternativa!

O que são fundos quantitativos?

Como responsáveis pela área comercial, conversamos frequentemente com investidores e temos notado que os fundos quantitativos ainda estão envoltos de muitas dúvidas. Eles possuem uma certa mística.

Como geralmente está relacionado a palavras como “algoritmos” ou “robôs”, os fundos, muitas vezes, não são complemente compreendidos pelas pessoas. Assim, eles podem ser vistos como uma caixa preta (“black box”), que fascina alguns e amedronta outros.

Na verdade, embora as técnicas e ferramentas utilizadas na gestão quantitativa sejam bastante complexas, combinando teoria (matemática aplicada e estatística) e prática (programação e execução), o conceito não precisa ser difícil.

Os fundos quant exploram padrões no comportamento dos ativos. Ou seja, quando se diz que o trabalho de um gestor quantitativo é procurar por padrões, significa que ele está investigando possíveis estruturas em uma base de dados.

Quando uma estrutura é encontrada, o gestor pode então criar uma sequência de regras pré-definidas para começar a explorar e lucrar com ela. Assim, o fundo quantitativo é aquele que conta com a tecnologia para otimizar os investimentos.

Exemplo prático

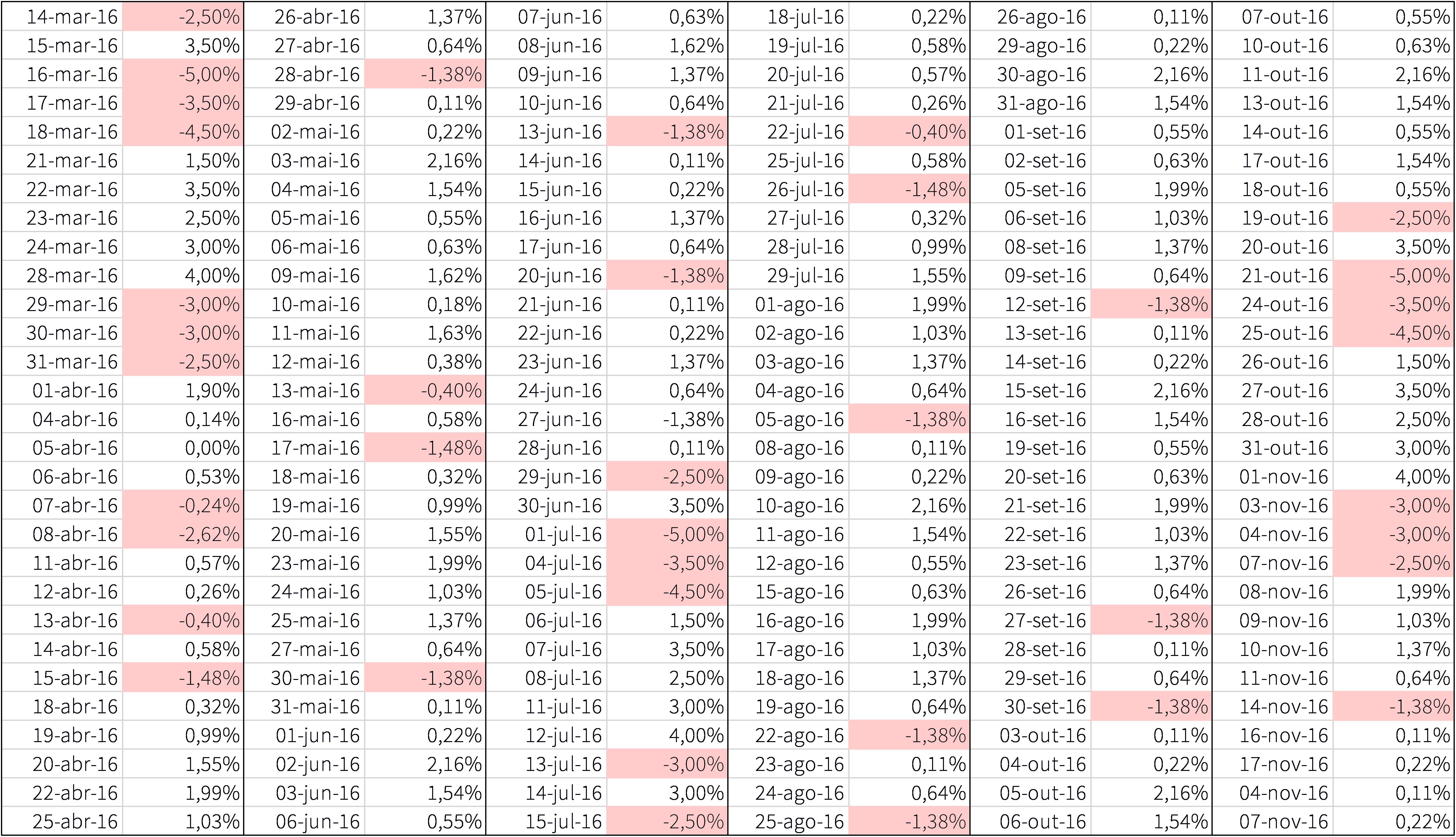

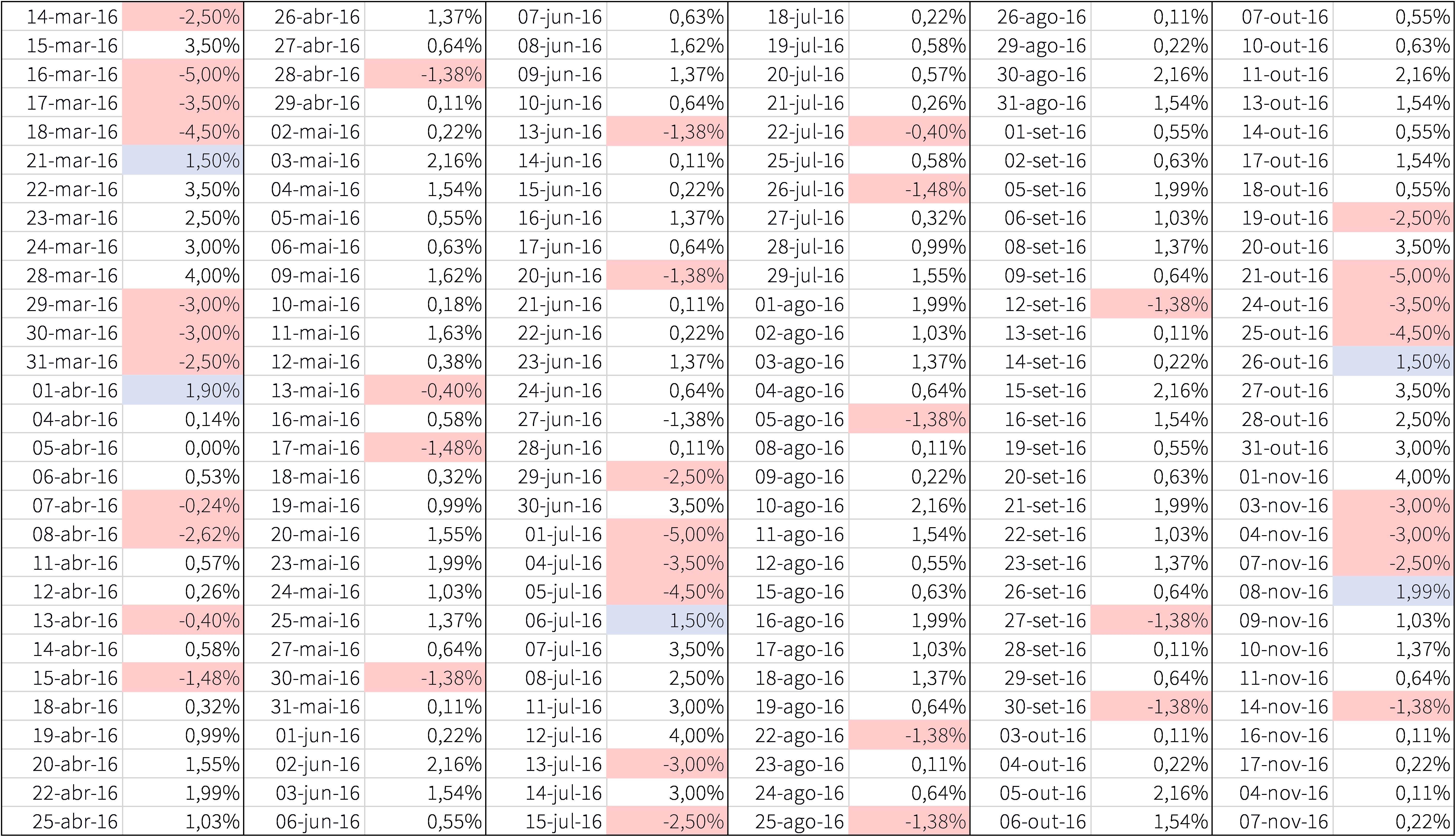

Digamos que este é o histórico de variação do preço do Dólar x Real (dados fictícios):

Mesmo em um exemplo (bastante) simplificado, o provável é que você não tenha percebido nenhuma estrutura ou padrão nesta base de dados, certo?

Porém, um gestor quantitativo experiente consegue descobrir que, no exemplo que demos, em todas as vezes que o dólar desvalorizou 3 dias seguidos, ele inverteu a trajetória no 4° dia.

Assim, com a ajuda de algoritmos e sistemas, essa seria uma das estruturas possíveis de se explorar nas operações com Dólar em um fundo quantitativo.

Mas como fazer isso?

O trabalho do fundo é criar uma sequência de regras pré-definidas para explorar o padrão identificado. A sequência de regras é exatamente o que chamamos de algoritmo ou modelo.

Uma forma fácil de entender o conceito é pensar em um algoritmo como um conjunto de “ses”:

- se acontecer isso, faça isso;

- se acontecer aquilo, faça aquilo.

Logo, as estruturas e padrões percebidos são aproveitados para criar um conjunto de comandos nos fundos quantitativos. Eles determinam exatamente como o modelo deve operar em cada uma das situações possíveis no mercado.

No exemplo que você viu acima, o algoritmo diário teria a seguinte estrutura:

Programação do fundo

Após a criação e validação da sequência de regras, o algoritmo passará pelas etapas de testes e implementação antes de começar a rodar, de fato. Esse é, basicamente, o processo no qual os fundos quantitativos são baseados.

Cada modelo é criado para explorar um tipo de padrão em um ativo — ou uma cesta de ativos — específico. Para mais detalhes sobre todas as etapas da criação de algoritmos, leia o artigo o que são algoritmos de investimentos.

É importante destacar que, na prática, os padrões são muito mais complexos. Por exemplo, o algoritmo precisa ser sofisticado o suficiente para conseguir separar padrões genuínos de sinais falsos.

Como os fundos quant se diferenciam de outros?

No mercado financeiro, existem diversos fundos de investimentos nos quais os gestores são responsáveis por tomar as decisões. Em geral, eles se baseiam na própria experiência e nas análises que realizam. Assim, o formato tradicional parte da convicção do profissional.

O processo tradicional (macro) de investimento, de forma simplificada, ocorre da seguinte forma:

- O gestor macro cria uma tese/hipótese de investimentos;

- A equipe de analistas faz as pesquisas necessárias para validar a tese;

- Uma vez validada a tese, a gestora monta a posição (compra e/ou vende os ativos necessários);

- A gestora acompanha a posição.

O processo quantitativo, por sua vez, ocorre assim:

- Um gestor quantitativo cria uma hipótese (identifica um padrão);

- O padrão é validado através de testes históricos e de stress;

- A equipe de tecnologia cria a rotina automática de execução.

Assim, como você pode ver, os fundos quantitativos trazem a estratégia de contar com tecnologia para otimizar o trabalho.

É verdade que as operações de um fundo quantitativo não precisariam necessariamente ser automatizadas (exceto os que utilizam alta-frequência como estratégia, mas isto fica para outro post). Como regra geral, a automatização da execução de ordens significa apenas remover o trabalho braçal, repetitivo e sujeito a erros que seria executado por um ser humano.

Importante: no momento da execução, a estratégia já está definida e foi exaustivamente testada para validar o modelo matemático. O risco de operar por vieses subjetivos fica muito menor, já que não é necessário tomar decisões. Basta seguir as regras pré-definidas do algoritmo.

Quais são os benefícios de investir em fundos quantitativos?

Agora que mostramos como funcionam os fundos quant, está na hora de conhecer as principais vantagens de realizar investimentos neles. Confira a seguir!

Capacidade de absorção de informações e resultado

No artigo “Evolução do mercado de gestão quantitativo brasileiro”, explicamos que a estratégia quantitativa de gestão tem crescido 4x mais rápido que o método tradicional no Brasil. Nos EUA, a grande maioria dos principais hedge funds já é quantitativa.

O crescimento se deve, principalmente, ao aumento na geração de resultado pelos gestores quantitativos. É preciso lembrar que qualquer tipo de gestão é baseado em informação. Logo, quem possuir a maior quantidade (e qualidade) de informações tem maior vantagem competitiva.

No mercado de fundos tradicional, o trabalho do gestor tem se tornado mais difícil pelo crescimento exponencial da quantidade de informações disponíveis. São criados diariamente 2,5 quintilhões de bytes (e acelerando) no mundo. Como acompanhar tudo para se antecipar ao mercado?

Com isso, os fundos quantitativos saem na frente. Afinal, o uso de algoritmos amplia a base de dados e a tecnologia ajuda a ir muito além do que uma equipe humana consegue. Os sistemas têm capacidade de processamento muito superior ao ser humano.

Descorrelação

Como você viu ao longo do conteúdo, a forma de funcionamento dos fundos quantitativos e dos fundos tradicionais é bastante diferente. Os fundos quant costumam fazer vários aportes menores em diversos mercados.

Enquanto isso, um fundo/gestor macro normalmente faz poucos aportes, porém com convicção maior. Assim, é esperado que as duas estratégias, macro e quant, sejam naturalmente descorrelacionadas.

Ou seja, investir em fundos quant é uma oportunidade de diversificação dos riscos da carteira do investidor. Para entender o benefício da descorrelação, assista nosso vídeo “Como combinar ativos de risco“ ou leia o artigo “Como combinar 2 ativos de risco e ter uma carteira mais conservadora“.

Resultado em qualquer cenário

Diferente do que é erroneamente divulgado, fundos quants não performam apenas em cenários de crise. Na verdade, os algoritmos são projetados para performar em qualquer cenário. Assim, também se configura como uma vantagem.

Investir em fundos quantitativos permite que o investidor tenha resultados em diversos contextos. Observar os resultados dos fundos da Giant, por exemplo, é possível perceber que o desempenho foi positivo tanto em momentos de crise quantos nos de crescimento.

Previsibilidade

Outra diferença importante entre a gestão quantitativa e a gestão tradicional ou macro é a a previsibilidade de comportamento. Como o conjunto de regras do algoritmo é pré-definido, é viável simular os resultados de um modelo com boa dose de precisão.

Na fase de testes, os algoritmos passam pelo chamado “stress test”. O objetivo é exatamente simular a performance e testar a resiliência do modelo em momentos de crise grave (como no Joesley Day, quebra do Lehman Brothers, crise das Pontocom, etc).

Se o algoritmo é um conjunto de “ses”, é necessário que o gestor defina as instruções para toda e qualquer situação de mercado. Logo, todos os cenários devem ser previamente analisados — simulando o movimento de preços após um evento relevante e a reação subsequente do algoritmo.

Essa é uma grande vantagem de investir em fundos quantitativos. Afinal, é uma análise impossível para um gestor humano. Como as pessoas não são totalmente racionais, estão sujeitas a centenas de vieses comportamentais.

Controle emocional

Existe, ainda, um agravante sobre situações de crise: o grau de previsibilidade do nosso comportamento diminui conforme aumenta o stress e a incerteza da situação.

Por outro lado, um algoritmo é apenas uma linha de código com regras exatas de entrada e saída, desenhadas para explorar um padrão previamente validado pelos gestores.

Assim, ele é uma maneira de garantir que a estratégia desenvolvida seja executada fielmente e sem interferência humana, independentemente do que aconteça. Com isso, exclui da equação o descontrole e os vieses emocionais.

Concluindo

Você acabou de entender o que são os fundos quantitativos. Basicamente, eles utilizam algoritmos para tomar decisões por meio de padrões que se repetem em estruturas nas bases de dados. Quando a gestora quantitativa é bem estruturada e algoritmos são continuamente criados, o resultado dos fundos tende a melhorar com o tempo.

Faça um teste: simule o resultado da sua carteira e veja como teria sido a performance nos últimos 1, 2, 3, 4 ou 5 anos se você tivesse investido 10% em algum de nossos fundos. Você verá que o risco (desvio-padrão) teria sido menor e, na quase totalidade dos casos, o retorno maior.

Se fundos quantitativos ainda são um tabu para você, é hora de repensar! O maior risco é deixar passar os vários benefícios que um fundo quantitativo pode trazer ao seu portfólio de investimentos.

Ficou com alguma dúvida? Entre em contato conosco e saiba como podemos ajudar!

Por Flavio Terni (sócio) e Pedro Simonetti (RI)

____________________________________________________________________________________________

Aprofunde na série “Mini-MBA em Quants”:

- O que é um algoritmo de investimentos

- Evolução da gestão quantitativa no Brasil

- Como combinar ativos de risco e criar um portfólio conservador

____________________________________________________________________________________________

Para acompanhar outros conteúdos do time Giant, acompanhe nosso canal no Youtube e se inscreva no nosso mailing para receber futuros artigos.

Clique aqui para conhecer os nossos fundos de investimentos.

Me interesso

Muito só que ainda NÃO comecei nada a respeito disso.

eu quero saber como a tecnologia fociona

Como adquirir? Qual seria o valor do investimento?

Estou estudando o

Quant invest

Estou interessado em investimentos, mas ainda não comecei nada relativo.

Fala, Nilo!

Além dos conteúdos aqui da biblioteca, temos diversos vídeos lá no nosso canal do Youtube onde explicamos de forma bem simplificada alguns dos principais tópicos sobre investimentos.

Para dar uma olhada, é só acessar https://www.youtube.com/channel/UCTQF2oirPHIWO2WQl9ZqTgQ

Esperamos que o conteúdo te ajude nos primeiros passos!

Sou tecnico em administração e edificações, cursei técnico em segurança do trabalho, mas não conclui, pretendo completar mais adiante. E estou trancado em Gestão Comercial, pela Unip. Acompanho muito esses temas, e espero um dia ter a oportunidade de tomar uma decisão acertada.

Quero saber mais sobre quants

ótimo artigo! o vídeo deixa muito claro os conceitos utilizado nos fundos quantitativos…parabéns! Sou investidor do Zarathustra via XP e acredito muito no fundo para o longo prazo e para diversificação de carteira!

PalomaepaollaAlves